编辑导语:当市场行情变动较大时,如何让客户减少频繁买卖、保障用户的理财产品使用体验?这就要求产品设计和运营者思考如何抓住用户心理,为用户提供真正有效的建议。本篇文章里,作者就投资平台、理财产品如何让客户“拿得住”一事做了分析,一起来看一下。

近几个月权益市场的大幅波动,让代销机构方和客户经理都坐立不安。

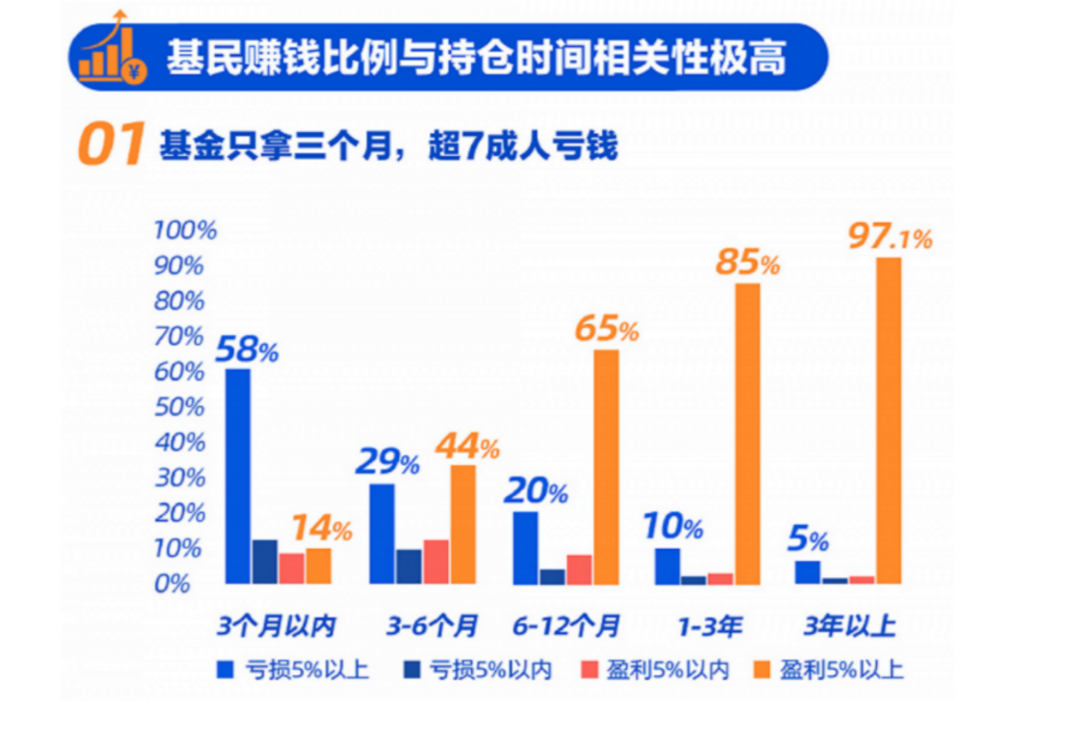

说服用户拿住、减少追涨杀跌、频繁买卖、抵御市场波动,不仅能提高赚钱比例,提升体验,也能实现管理人和投资者的“双赢”。

资料来源:蚂蚁财富

其实,很多人都知道追涨杀跌的习惯不好,但往往就是忍不住。

- 担心刚已盈利的基金会亏损,急于获利落袋了事;

- 市场在底部反复摩擦时,承受不住压力,过早割肉离场。

虽然这种现象在专业的机构投资者中也很常见,很难完全避免,但有没有办法降低呢?只要我们能找到事物的本质,就能找到针对性的解决方案。

实际上用户拿不住,本质上是因为对市场走势存在不确定性,对未知风险缺少控制、准备和行动。具体有这些原因。

一、信息缺失

很多时候用户急于卖出,是他们不知道市场发生了什么,只能看到自己的基金股票在亏损。他们既没有足够信息了解市场发生了什么,也不知道自己账号亏损的原因,更不知道风险是否可控。

这就好比密室游戏中,如果冷不防出现一个假扮的“鬼”,在没有任何准备、没有得到信息的情况下,一般都会觉得非常恐怖,只会选择逃跑。

但如果你有了心理准备、知道这各环节是密室游戏的需要,就不会大惊小怪。

所以让客户清晰知道市场发生了什么,波动的原因是什么、是否可控就非常重要,具体能从这几个方面入手。

1. what解释发生了什么

- “今天市场发生了什么变化?”

- “我持有的基金涨跌幅怎么样?”

- “跟同期/历史相比处于什么样的水平?”

- “是否超过了我的预期范围?”

对应到互联网产品设计和运营重点中,重点就是持仓场景的产品/运营建设。

例如每日收益变化、账户收益对比分析(如历史收益对比、和平台其他用户对比分析等)。

比如告诉客户:今日收益波动,亏了500元。虽然有所下跌,但是跌幅小于上证指数,和平台其他小伙伴持平,说明你的风险控制能力还是不错的。

比如产品页面显示:影响我收益最大的产品是XX基金,亏损了100元。与历史同期相比,这只基金估值处于“低谷”区域,按照历史数据,平均X个月回到高估区域。

2. why解释涨跌原因

- “为什么市场今天会大跌?”

- “为什么我买的产品会大跌?”

- “可能是哪个产品/板块引起的?”

- “基金经理有何解读?”

对应到产品设计和运营重点中,重点就是每日市场解盘分析,基金持仓涨跌解读建设等。

比如:今天大盘波动主要受到中美贸易战的影响,金牌投顾XX提醒您(投顾观点介绍)。

比如:您持有的xxxx医药型基金,受到医药板块的XX负面影响出现较大程度的下跌,特别是重仓的xxxx股票,下跌幅度达到XX%。

(PS:补充一下,我们知道基金重仓股持仓每季度公布一次,在未公布前的持仓是不准的,但一些金融量化工具能实现基金持仓的估算。)

二、预期落差

很多人在最初理财时,看到身边朋友炫耀收益率达到50%甚至翻倍,就将自己的投资预期设定在这个范围内,既不考虑持有的时长、也没有想到在持有过程中可能会出现的波动。因此兴冲冲买入后,发现基金波动太大,导致心理落差、早早卖出。要解决这个问题,很多人的第一反应是在投资前告诉客户一般收益率是多少。

但仅仅是告知预期其实是不够的,实际心理落差是多种因素结合的结果,用简单的公式表达出来,即:

预期落差=产品预期-实际感受

想想你在给领导做工作汇报时,如果这样说:

“领导,这个项目很有前景,但是目前开发人力不足、技术难关难以攻克的问题,因此这个项目上线时间比普通项目要晚3个月,请您做好心理准备。”

如果老板很重视这个项目,就会反问你:“晚3个月的具体原因是什么?你们下一步的工作计划是什么?怎么避免大幅度延期?”“上线后进度表要发给我,潜在风险。”

举个正面例子,下雨天打车时,打车软件除了会提前告诉你各种类型的车叫到需要多长时间,还会在打车过程中显示司机的行程地图和所需时长,车辆到达后后显示本次乘车的行程距离和时间,让你有种自上而下的掌控感,觉得一切都在有计划正常进行中。

因此除了帮助客户建立合理预期外,还需要实时管理客户的心态。在理财领域至少有这样几个思路。

1. 管理产品预期

1)产品分级分类

细分产生需求,合理的产品预期是建立在合适的产品/场景分类下的。

“红米3:性价比之王”

让人知道对红米不要期待顶级配置,它的优势是低价买好货。

对应到投资理财中,如果告诉客户债券型/股票型/混合型等不同产品的区别,能把不同产品在不同场景下(牛市/熊市/震荡市,大盘风格/小盘风格,持有天数长/短)收益率进行区分展示,能帮助客户建立合理的收益预期。

但需要说明的是,相比于电商、生活等领域,产品的分类分级其实更加复杂。按照产品合同,公募基金一般分为股票型、混合型、债券型、货币型,但是每种类型的产品可能使用了不同的投资策略。

例如混合型基金中有偏股型基金(股票配置比例50% ~70%,债券比例为20% ~40%)、偏债型基金(与偏股型基金正好相反)、平衡型基金(股票、债券比例比较平均,为40% ~60%)和配置型基金(股债比例按市场状况进行调整)等。这些投资策略在基金合同或其他数据文件中很难被标准化定义,往往只能从基金持仓、管理人解读等分类和捕捉。

所以说到底,想把分级分类做好,其实是数据底座的问题,是产品分类标准、把非转化成可量化标准的问题。

2)细分比较维度

很多客户在购买理财产品时,往往只关注收益这一个指标,对基金的回撤等等毫无感知,等真正买入、产品下跌时才发现自己无法承受下跌压力。因此需要告诉客户:

- 如果不想亏太多钱,关注:最大回撤指标,选择最大回撤低、夏普比率高的基金。

- 如果能承受一定风险,但是不希望基金长时间被套牢:关注基金的爬坡能力。

- 如果不奢望基金收益排名特别高,但是在牛市、熊市表现都还不错,能高于市场平均的,关注:基金在牛熊周期的表现。

- 如果看好新能源车,关注:基金和新能源车指数的跟踪偏离度。

2. 增强实际感受

想想从网上下载一个文件后,是不是会有意无意去关注下载进度?其实你也知道,不管你关不关注,对下载速度没有任何影响。

那为什么还是会去关注呢?这就是及时反馈的重要性,人们需要知道手头的工作、持有的产品到什么进度了,跟实际目标有多大差距。

因此一些比较好的产品会设计收益目标功能,它不仅帮助客户建立的合理的收益预期,还将目标的实现过程可视化,在挑战过程中不断接近目标,显示目标完成率和差距。甚至把每次买、持有基金的过程设计成打怪升级的蜕变之旅。支付宝、财富通上各种目标类的产品开通数、续约数就很好地证明了这一点。

建立投资计划

市场波动太大,让用户总是去决断是否要加仓、减仓是很困难而又让人焦虑的事情,而焦虑的根本原因是缺少控制、计划、准备、组织和行动。所以需要帮助客户了解市场,帮助他们制定投资计划,尽量让客户感觉,任市场涨跌,都在掌握之中。

定投、网格交易等投资策略之所以能受到欢迎,就是在市场涨跌和心态起伏变化之前,明确了操作策略,减少了决策成本。

三、增强动力

在充满风险和不确定的市场中,孤独地长期持有基金是需要足够勇气和动力的。可以利用投资者普遍存在的这些心理,强化长期持有行为,削弱频繁交易的概率。

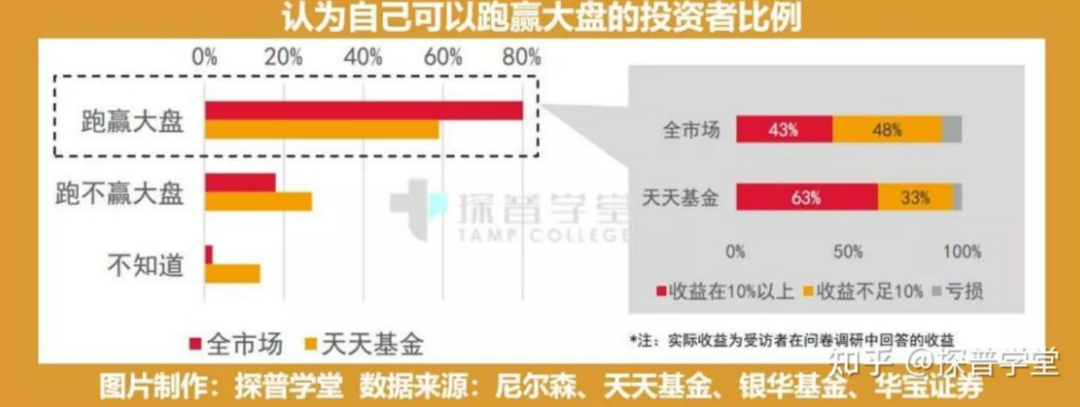

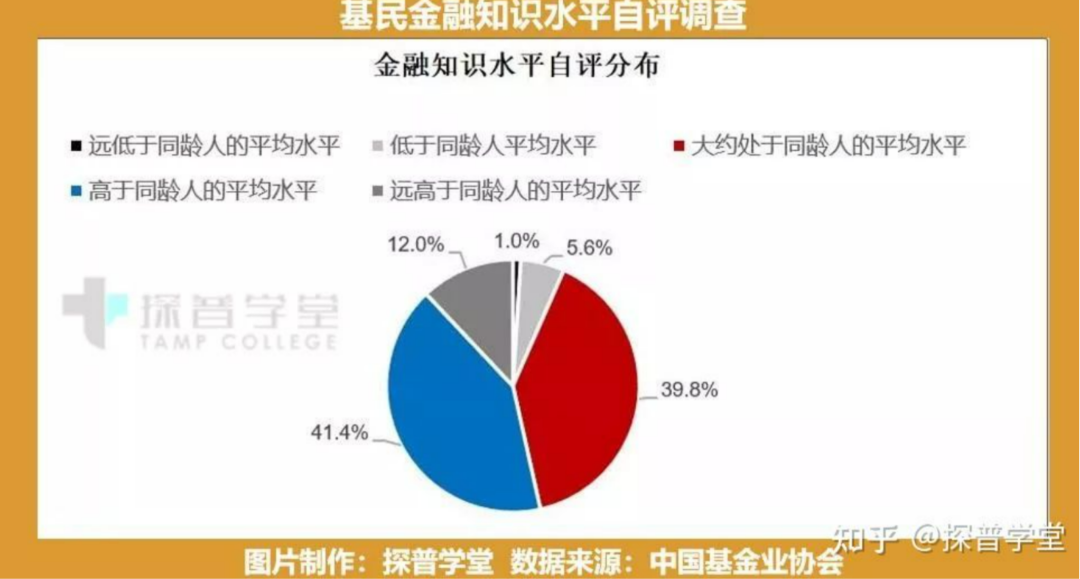

1. 自我肯定心理

很多股民和基民都有一种心理,觉得自己的水平要高于普通人。例如自认为懂得更多行业内幕,比其他人投资水平更高,更能战胜追涨杀跌。

如果及时对客户的长期持有进行肯定,会提高客户坚持持有的概率,进而强化这种行为。例如:

1)提供炫耀平台

要给用户一个能炫耀的场所和方式,例如XX银行的黑金卡,掏出来就知道。可以刻意表现坚持持有有多难、让用户有资本去炫耀,人们总是乐意接受挑战争取炫耀的资本,在产品里将这个维度树立一个可供争夺的圣杯。

2)提供可见性

上榜单、红名、加V、勋章……让炫耀的标志物做成系统可见。好的炫耀是:“不是我想炫耀,我也很无奈啊。”把炫耀包装成看起来像是被动的,系统做的或是无心之举,比如客户在社区评论时,如果持有时间长收益不错,自动带上标签等等。

2. 损失厌恶心理

在心理学上有一种很有意思的心理,损失厌恶。当损失出现时,人倾向于追求风险以挽回损失。假设:

- 方案1:你必须赔2万元;

- 方案2:80%的可能会赔3万元,20%的可能不赔钱。你会选择哪一个?

实验结果是:大部分人愿意选择方案2。

处在亏损状态时,大部分人会极不甘心,宁愿承受更大的风险也要来搏一把。也就是说,处于亏损时,大多数人变得甘愿冒险。

因此在产品设计中,当客户想要卖出时,可以利用这一心理来挽留客户。

“你确定要卖出吗?意味着你翻盘的机会没有了。”

“真的要全部卖出吗?留下50%试试看,说不定能扭亏为盈呢!”

在投资市场的茫茫大海中,每个投资者都是孤独行驶的小船,不知道前方有多少风浪,也不知道何时是尽头。

作为投资平台能做的,就是当好大海里的指明灯,提醒船长哪里有礁石,哪里是前行的方向。不管是疾风骤雨、还是风和日丽都坚定地守候在他们身旁。是否做得用心、是否真正考虑了体验,用户是可以感受到的,这也是一个平台的核心竞争力所在。

以上。

本文由@有财吧 原创发布于人人都是产品经理。未经许可,禁止转载

题图来自Pexels,基于CC0协议